Beaucoup a été dit au sujet du voyage de la mine jusqu’au au marché final des diamants bruts, d’autant plus que l’industrie redouble ses revendications sur l’origine et le suivi des marchandises le long de l’ensemble de la chaîne d’approvisionnement. Bien qu’environ 80 à 90% des diamants soient traités et taillés en Inde, ils ne sont généralement pas envoyés directement des centres miniers aux usines.

Au contraire, ils passent par les grands centres commerciaux, puisqu’une grande partie des marchandises est envoyée à Anvers et à Dubaï avant d’atteindre Surat pour sa production.

C’est une évolution remarquable dans le voyage des diamants bruts en moins de 10 ans. À l’époque, par exemple, De Beers envoyait la production de ses propres mines au Botswana, en Afrique du Sud, en Namibie et au Canada, à Londres pour le tri et la vente. Les marchandises étaient ensuite expédiées à Anvers et vendues avant leur expédition vers les usines. Ainsi les diamants bruts changeaient de propriétaire quatre ou cinq fois en moyenne avant d’être découpés et taillés.

Après que De Beers avait déplacé le tri et sa vue à Gaborone en 2013, le Botswana devenait une plaque tournante de diamants bruts. En même temps, certains commerçants s’étaient déplacés à Dubaï, en raison de problèmes fiscaux et bancaires sur Anvers.

Anvers reste actuellement le plus important centre commercial pour les diamants bruts et maintient sa masse critique dans le négoce de diamants bruts. On estime que 84% de tous les diamants bruts passent par Anvers, avec la plupart des mineurs de taille moyenne ou plus petits qui y tiennent des ventes aux enchères. Mais au cours des dernières années Dubaï est devenu le deuxième plus grand centre commercial de diamants bruts.

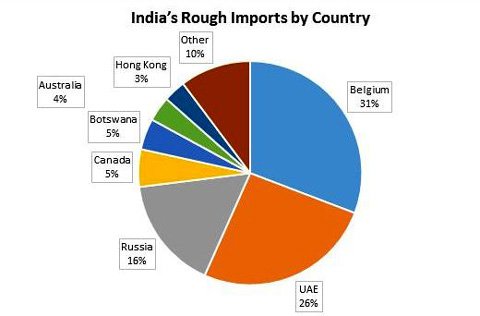

Les marchandises de ces deux centres sont largement transmis à l’Inde, où la Belgique représente environ 31% de l’offre de diamants bruts au cours de l’exercice 2017, et les Émirats Arabes Unis ont une contribution de 26% au total (voir tableau ci-dessous). Environ un tiers de l’offre indienne a été envoyée directement à partir des centres miniers.

Basé sur des données du Ministère du Commerce en Inde.

La Russie et le Botswana sont bien sûr parmi les plus grandes sources d’approvisionnement en brut vers l’Inde et la Belgique, car c’est là que se trouvent les bureaux de ventes respectifs d’Alrosa et de la De Beers.

Qui achète la production de diamants bruts?

Les tendances mentionnées ci-dessus sont visibles dans les emplacements des grands acheteurs de diamants bruts. Les entreprises d’extraction de diamants n’ont pas toutes l’échelle de production nécessaire pour assurer la constance de l’approvisionnement dont les principaux fabricants ont besoin pour assurer la continuité de leurs activités. Les fabricants ont également besoin de garanties pour assurer l’approvisionnement en pierres taillées à leurs clients grossistes et détaillants de bijoux, car ils satisfont souvent des programmes avec des besoins précis et spécifiques.

La plupart des petits et moyens mineurs vendent leur production dans le cadre d’enchères ou d’appels d’offres, où les acheteurs se disputent les diamants bruts. Seules les mines De Beers, Alrosa, Rio Tinto et Dominion Diamond – qui représentent environ 70% du volume des ventes mondiales – disposent d’une échelle de production leur permettant de garantir un approvisionnement planifié et cohérent de diamants bruts à un groupe de clients bien déterminé.

Ensemble, ils fournissent 124 sociétés diamantifères, dont la plupart s’approvisionnent de sources multiples. Parmi ces sociétés, 41 ont leur siège social en Inde, 38 en Belgique, suivi par Israël avec 15, 7 en Russie et aux États-Unis et 6 à Hong Kong. D’autres lieux sont l’Afrique du Sud, la Namibie et la Suisse.

De Beers vend environ 90% de sa production grâce à des contrats à long terme avec des sightholders. Le contrat actuel expire en mars 2019. Les 10% restants sont vendus aux enchères. De Beers a 67 sightholders globaux, 17 au Botswana, six en Afrique du Sud, neuf en Namibie, un au Canada et trois sociétés qui perçoivent des marchandises industrielles. Les sightholders en Afrique australe doivent produire la majorité de leur offre sur place. De Beers met également à disposition des stocks excédentaires – connus sous le nom d’ex-plan – à 14 acheteurs accrédités au travers des différentes vues.

Alrosa vend environ 70% de sa production au moyen de contrats à long terme dans le cadre du programme Alrosa Alliance. Le minier a 55 clients dans ce programme et 9 ‘autres clients’, des membres de l’Alliance, candidats à devenir des acheteurs contractuels qui peuvent utiliser la marque Alrosa dans leur propre marketing.

Avec les 18 ‘Rio Tinto Select Diamantaires’ et 26 entreprises qui achètent sur une base consistente auprès de Dominion, ces fabricants représentent les acheteurs haut de gamme de diamants bruts sur le marché. Comment ils achètent et vendent leurs productions taillées résultantes, définit le ton du marché du diamant et détermine le cheminement du diamant tout au le long de son pipeline.

Source: Rapport de recherche Rapaport